Hypothekarmodelle in der Schweiz

In der Schweiz gibt es grundsätzlich 3 unterschiedliche Hypothekarmodelle. Die Festhypothek, die SARON-Hypothek und die variable Hypothek.

Wir genau sich diese Modelle unterscheiden und welches Modell sich wann am besten eignet, erfahren Sie in diesem Beitrag.

Inhaltsverzeichnis

Karl Brovwalski

Hypothekarspezialist & Versicherungsexperte

Karl Brovwalski unterstützt Menschen bei der Verwirklichung ihrer Wohnträume und bei der Suche nach passenden Hypotheken, Krediten und Versicherungen.

Übersicht über die Hypothekarmodelle

In der Schweiz werden vor allem folgende drei Hypothekarmodelle für die Finanzierung einer Immobilie angeboten:

Festhypothek

Facts:

- Fixe Laufzeit

- Fixer Zinssatz für die Laufzeit

- Kalkulierbares Risiko für den Kreditnehmer

+ Wichtigster Vorteil

Bei steigenden Zinsen bleiben die Kosten gleich (Budgetsicherheit). Somit minimieren Sie das finanzielle Risiko.

- Wichtigster Nachteil

Fallen die Zinsen am Zinsmarkt, profitieren Sie leider nicht von den besseren Konditionen.

SARON Hypothek

Facts:

- Es handelt sich um einen variablen Zinssatz

- Es erfolgen regelmässige Zinsanpassung

- Der Zinssatz ist tiefer als bei einer Festhypothek

+ Wichtigster Vorteil

Über einen langen Zeitraum gesehen besitzt eine SARON-Hypothek die tiefsten Zinsen.

- Wichtigster Nachteil

Durch die Zinsanpassungen ändert die SARON-Hypothek ihre Konditionen. Speziell bei stark steigenden Zinsen kann so eine starke Kostenbelastung entstehen.

Variable Hypothek

Facts:

- Keine fixe Laufzeit

- Variabler Zinssatz

+ Wichtigster Vorteil

Variable Hypotheken sind dann sinnvoll, wenn die Hypothek betragsmässig sehr klein ist oder Sie die Immobilie auch schnell wieder verkaufen möchten.

- Wichtigster Nachteil

Wenig Planbarkeit, da die Zinsentwicklung nicht vorhergesehen werden kann. Die Zinssätze bei einer variablen Hypothek sind auch in der Regel hoch.

festhypothek

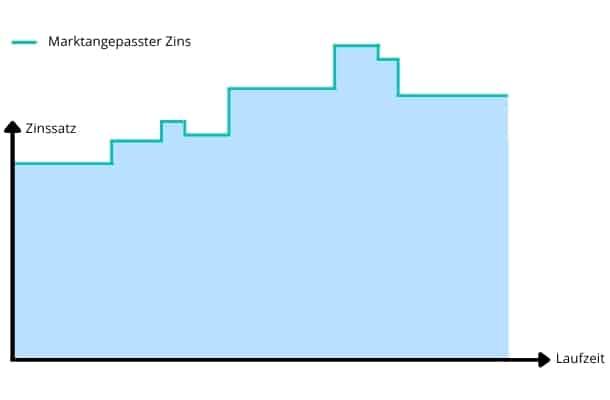

Die Festhypothek ist die wahrscheinlich beliebteste Finanzierungsform für Immobilien in der Schweiz.

Die maximale Laufzeit liegt in der Regel bei 25 Jahren. Dabei wird der Zins auf die gesamte Laufzeit fixiert. Je länger die Laufzeit gewählt wird, desto höher ist der Zinssatz der Bank.

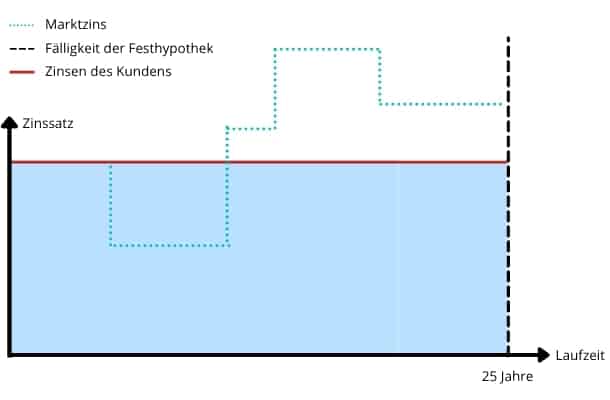

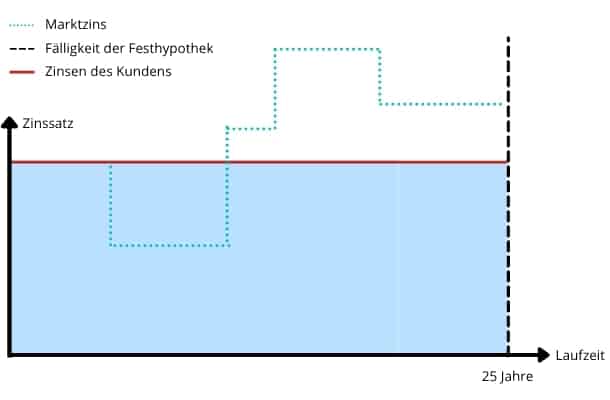

Die Zinsen werden auf die Laufzeit der Finanzierung fix vereinbart. Das bedeutet, dass wenn die Zinsen während der Laufzeit auf dem Zinsmarkt steigen, dann betrifft Sie dies nicht. Ihre Zinsen bleiben weiterhin gleich.

Sie profitieren jedoch auch nicht von fallenden Zinsen. Der Zins wird je nach gewählter Laufzeit bei Fälligkeit der Festhypothek wieder an den Marktzins angepasst.

Vorteil einer Festhypothek

Diese Hypothek eignet sich vor allem dann, wenn Sie keine Veränderung der Zinsbelastung möchten, also die Rückzahlungsrate konstant sein soll.

Abbildung: Beispiel, wie der Zinsverlauf einer Festhypothek aussehen könnte.

SARON Hypothek

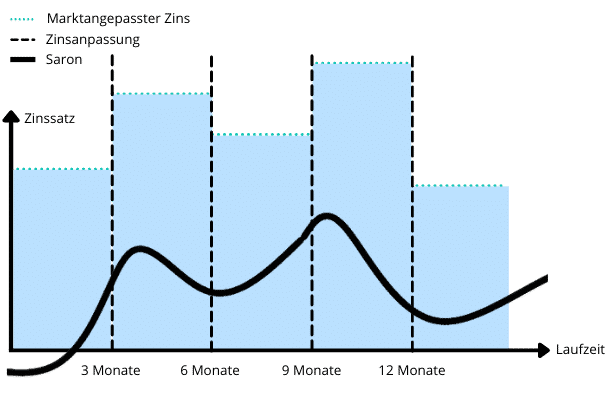

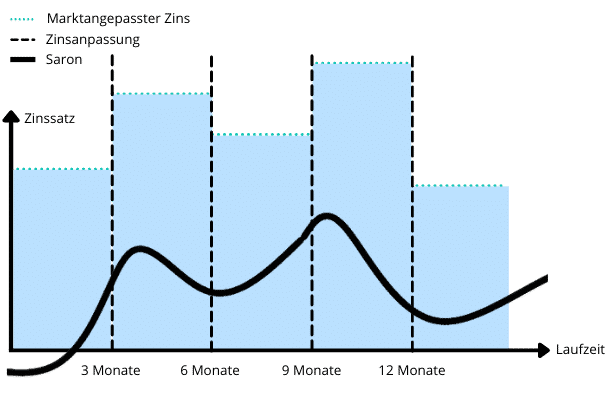

Der Zinssatz wird bei der SARON-Hypothek aus dem Saron-Zins und einer bankenabhängigen Marge (Zinsaufschlag) berechnet. Die Bank kann diesen Zinsaufschlag selbst nach der Einschätzung Ihrer Bonität bestimmten.

Grundsätzlich handelt es sich bei der SARON-Hypothek um eine Festhypothek. Mit dem Unterschied, dass die Zinsen regelmässig an den Leitzins (Swiss Average Rate OverNight – oder kurz SARON) angepasst werden. Sie können im Normalfall bei der Finanzierung vereinbaren, ob der Zins alle 3, 6 oder 12 Monate angepasst werden soll.

Vorteil einer SARON-Hypothek

Eine SARON-Hypothek ist vor allem in Zeiten von gleichbleibenden bzw. sinkenden Zinsen sehr attraktiv.

Abbildung: Beispiel, wie der Zinsverlauf einer SARON-Hypothek aussehen könnte.

Von LIBOR zu SARON

Der Libor (London Interbank Offered Rate) ist jener Zinssatz, zu dem sich Banken untereinander Geld leihen. Bisher wurden sogenannte LIBOR-Hypotheken an diesen Leitzins angepasst. Dieser wird nun ab 1. Januar 2022 von Saron (Swiss Average Rate Overnight) abgelöst. Somit heissen die LIBOR-Hypotheken seit Ende 2021 SARON-Hypotheken.

Variable Hypothek

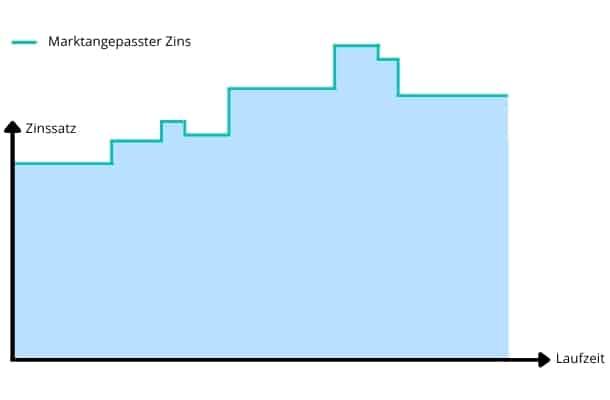

Bei der variablen Hypothek gibt es keine feste Laufzeit. Es gibt nur eine Kündigungsfrist, welche meist 3-6 Monate beträgt. Der Zinssatz bei dieser Hypothek steigt und sinkt mit dem allgemeinen Zinsniveau.

In den letzten Jahren war die variable Hypothek meist die teuerste Finanzierungsvariante. Nur in bestimmten Fällen kann sich die variable Hypothek aktuell rechnen.

Vorteile einer variablen Hypothek

Dieses Modell macht dann Sinn, wenn Sie die Hypothek demnächst wieder zurückzahlen möchten. Denn die variable Hypothek hat meist keinen Mindestbetrag und kann somit auch für kleine Beträge genutzt werden. Ein Beispiel wäre dabei die Finanzierung einer Renovierung, eines Umbaus oder einer Sanierung.

Abbildung: Beispiel, wie der Zinsverlauf einer variablen Hypothek aussehen könnte.

Sie suchen nach der passenden Hypothek?

Wir helfen Ihnen dabei!

Fordern Sie jetzt Ihren Offertenvergleich direkt online an.