Hypothek für CHF 1’200’000 Immobilie

Voraussetzungen und Kosten |2026|

Sie möchten sich nun endlich einen Traum erfüllen und ein Haus oder eine Wohnung für CHF 1’200’000 kaufen?

In unserem Beitrag erfahren Sie, welche Voraussetzungen Sie für eine CHF 1’200’000 Hypothek erfüllen müssen und welche monatlichen Kosten auf Sie zukommen können.

Voraussetzungen für eine Hypothek über CHF 1’200’000

Für die Bewilligung einer Hypothek in Höhe von CHF 1’200’000 durch eine Bank oder ein Finanzinstitut sind zwei zentrale Voraussetzungen entscheidend: Sie müssen genügend Eigenmittel einbringen und die Tragbarkeit muss gewährleistet sein.

20% Eigenmittel

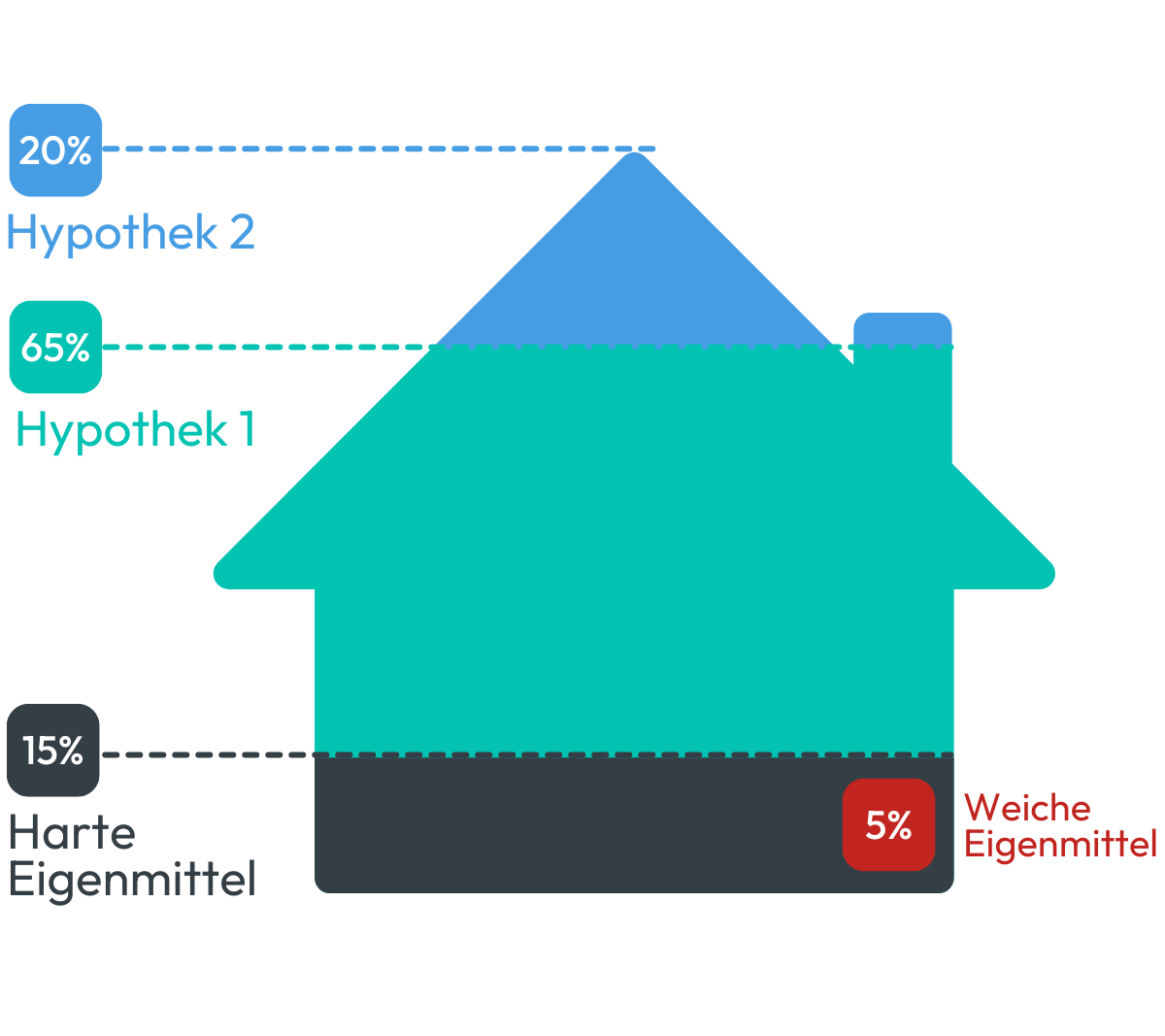

Die Hypothek darf maximal 80% des Immobilienkaufpreises abdecken, weshalb Sie mindestens 20% des Kaufpreises selbst als Eigenmittel aufbringen müssen. Davon sollten mindestens 10% aus Eigenkapital kommen, das nicht aus der beruflichen Vorsorge stammt.

Grundsätzlich gilt: Je mehr Eigenmittel Sie einbringen, desto besser. Ein höherer Eigenkapitalanteil verringert die Höhe der Hypothek und damit auch Ihre monatliche Zinsbelastung.

Als Eigenmittel zählt unter anderem:

- Geld auf Ihrem Konto und Sparguthaben

- Wertpapiere und Wertgegenstände

- Geld aus der 2. und 3. Säule

- Erbvorbezüge und Schenkungen

- Unbelehntes Bauland

Die Tragbarkeit

Die Tragbarkeit zeigt das Verhältnis zwischen Ihrem Einkommen und den laufenden Kosten der Immobilie auf.

Dabei gilt, dass die jährlichen Kosten aus Zinsen, Nebenkosten und Amortisationen höchstens 33% Ihres Bruttojahreseinkommens ausmachen dürfen. So stellen Sie sicher, dass die Finanzierung der Immobilie langfristig tragbar bleibt.

Die jährlichen Kosten setzen sich üblicherweise wie folgt zusammen:

- Hypothekarzins, der je nach Marktlage und einem kalkulatorischen Zuschlag berechnet wird

- 1% des Immobilienpreises für Unterhalts- und Nebenkosten, wie Wasser, Strom, Abfallentsorgung, Heizung oder Hauswartung

- 1% des Hypothekarbetrags der zweiten Hypothek

CHF 1’200’000 Hypothek Einflussfaktoren

Bei der Beantragung Ihrer Hypothek gibt es mehrere wesentliche Bedingungen, die Sie berücksichtigen sollten. Es ist ratsam, sich im Vorfeld mit diesen Aspekten auseinanderzusetzen, da sie maßgeblichen Einfluss auf die Höhe Ihrer jährlichen und monatlichen Kosten haben.

Das gewählte Hypothekarmodell

Sie können zwischen drei gängigen Hypothekarmodellen wählen: der Festhypothek, der variablen Hypothek und der SARON-Hypothek. Jedes Modell hat seine eigenen Vorteile und Nachteile, insbesondere in Bezug auf Zinsstabilität, Flexibilität und die Abhängigkeit von Marktveränderungen. Daher ist es wichtig, die Entscheidung für ein Modell gut zu überdenken, um die passende Lösung für Ihre finanzielle Situation zu finden.

Die Höhe der Belehnung

Die Belehnung gibt an, wie viel Prozent des Kaufpreises einer Immobilie durch eine Hypothek abgedeckt werden kann. In der Schweiz liegt die maximale Belehnung bei 80%, was bedeutet, dass mindestens 20% des Kaufpreises durch eigene Mittel finanziert werden müssen. Eine geringere Belehnung ist oft von Vorteil, da dadurch die Hypothekarsumme kleiner ausfällt und somit auch die monatlichen Zinskosten sinken.

Die Amortisation der Hypothek

Es gibt zwei gängige Wege, eine Hypothek zu amortisieren: die direkte und die indirekte Amortisation. Bei der direkten Amortisation wird die Hypothek in regelmässigen Raten abbezahlt, sodass sich die Schuld und damit die Zinskosten kontinuierlich verringern. Bei der indirekten Amortisation hingegen werden zunächst nur die Zinsen gezahlt, während der Tilgungsbetrag in eine Anlage wie ein Sparkonto oder eine Lebensversicherung fliesst. Diese Ersparnisse können später zur Rückzahlung der Hypothek verwendet werden.

Die 3 Hypothekarmodelle für eine Hypothek über CHF 1’200’000

Die Wahl des geeigneten Hypothekarmodells ist ausschlaggebend für Ihre finanzielle Planungssicherheit. In der Schweiz sind vor allem drei Modelle verbreitet: die Festhypothek, die variable Hypothek und die SARON-Hypothek. Jedes Modell hat spezifische Vor- und Nachteile, die sich auf die Höhe Ihrer Zinskosten und die Stabilität Ihrer Finanzierung auf lange Sicht auswirken können.

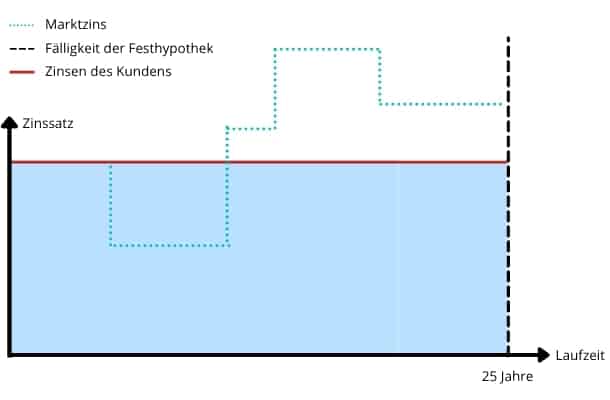

Festhypothek

Facts:

- Fixe Laufzeit

- Fixer Zinssatz für die Laufzeit

- Kalkulierbares Risiko für den Kreditnehmer

+ Wichtigster Vorteil

Bei steigenden Zinsen bleiben die Kosten gleich (Budgetsicherheit). Somit minimieren Sie das finanzielle Risiko.

- Wichtigster Nachteil

Fallen die Zinsen am Zinsmarkt, profitieren Sie leider nicht von den besseren Konditionen.

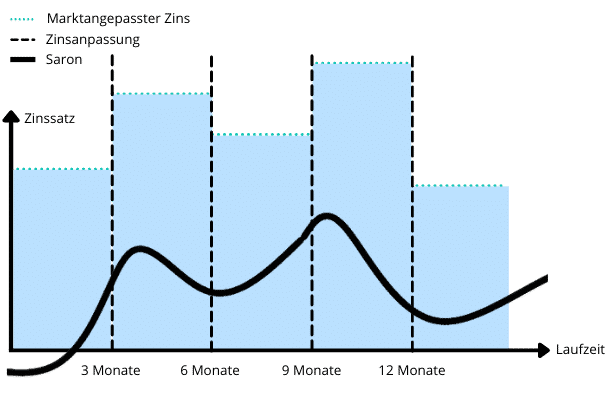

SARON Hypothek

Facts:

- Es handelt sich um einen variablen Zinssatz

- Es erfolgen regelmässige Zinsanpassung

- Der Zinssatz ist tiefer als bei einer Festhypothek

+ Wichtigster Vorteil

Über einen langen Zeitraum gesehen besitzt eine SARON-Hypothek die tiefsten Zinsen.

- Wichtigster Nachteil

Durch die Zinsanpassungen ändert die SARON-Hypothek Ihre Konditionen. Speziell bei stark steigenden Zinsen kann so eine starke Kostenbelastung entstehen.

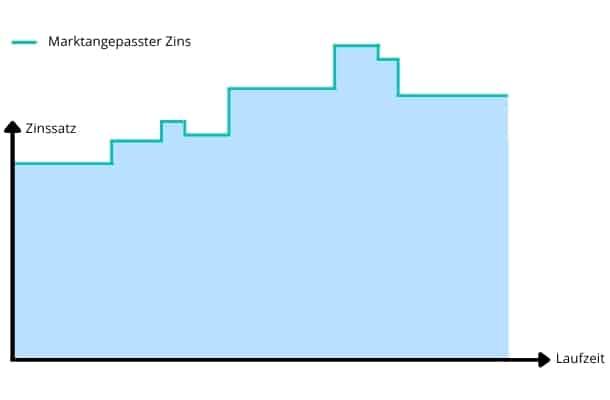

Variable Hypothek

Facts:

- Keine fixe Laufzeit

- Variabler Zinssatz

+ Wichtigster Vorteil

Variable Hypotheken sind dann sinnvoll, wenn die Hypothek betragsmässig sehr klein ist oder Sie die Immobilie auch schnell wieder verkaufen möchten.

- Wichtigster Nachteil

Wenig Planbarkeit, da die Zinsentwicklung nicht vorhergesehen werden kann. Die Zinssätze bei einer variablen Hypothek sind auch in der Regel hoch.

Die Belehnungshöhe

Die Belehnung spielt eine zentrale Rolle bei der Hypothekenfinanzierung. In der Schweiz ist die maximale Belehnung auf 80% des Immobilienwerts festgelegt, was bedeutet, dass Sie mindestens 20% des Kaufpreises durch Eigenmittel aufbringen müssen.

Beispiel: Immobilienwert von CHF 1’200’000 * 80% = CHF 960’000 -> Dies entspricht der tatsächlichen Hypothekarsumme

1. Hypothek & 2. Hypothek

Die erste Hypothek deckt den Teil der Belehnung bis zu 65% des Immobilienwertes ab. Alles, was darüber hinausgeht, wird durch die zweite Hypothek gesichert.

Die zweite Hypothek muss innerhalb von 15 Jahren amortisiert, also zurückgezahlt werden, während für die erste Hypothek keine Amortisationspflicht besteht. In der Regel wird die Amortisation der zweiten Hypothek mit 1% der Hypothekarsumme angesetzt.

Es ist zudem wichtig zu beachten, dass die Zinssätze für die zweite Hypothek in der Regel höher sind als die der ersten. Dies zeigt deutlich, dass sowohl die Höhe der Belehnung als auch die eingebrachten Eigenmittel einen direkten Einfluss auf die jährlichen Kosten haben. Niedrigere Belehnungen führen tendenziell zu geringeren Kosten, da die Zinsbelastung abnimmt und die Amortisationspflicht möglicherweise entfällt.

Die Amortisation

Obwohl für die erste Hypothek keine Pflicht zur Amortisation besteht, können Sie selbst entscheiden, ob Sie die Hypothek regelmäßig zurückzahlen möchten. Sie haben die Wahl zwischen der sogenannten „direkten“ und der „indirekten“ Amortisation.

Diese beiden Optionen bieten unterschiedliche Ansätze zur Rückzahlung Ihres Hypothekarkredits, und jede Variante bringt ihre eigenen Vor- und Nachteile mit sich.

Direkte Amortisation

Entscheiden Sie sich für die direkte Amortisation, wird eine feste monatliche Rate festgelegt. Diese Rate setzt sich aus einem Tilgungsanteil und einem Zinsanteil zusammen. Im Laufe der Zeit tilgen Sie Teile der Hypothekarsumme, wodurch der Tilgungsanteil innerhalb der Rate steigt, während der Zinsanteil allmählich sinkt.

Vorteile:

- Eine planmässige Rückzahlung sorgt für Stabilität und Verlässlichkeit in Ihrer finanziellen Planung.

- Da die Hypothekarsumme kontinuierlich sinkt, reduzieren sich auch Ihre Zinskosten im Lauf der Zeit.

Nachteile:

- Zu Beginn entstehen höhere jährliche Kosten, was sich auf die Tragbarkeit der Hypothek auswirken kann.

Indirekte Amortisation

Bei der indirekten Amortisation zahlen Sie anfänglich nur die Zinsen auf die Hypothekarsumme, ohne die Hypothek selbst direkt zu tilgen. Ihre Zahlungen werden stattdessen in ein separates Sparkonto, eine Lebensversicherung oder eine andere Anlageform investiert. Die Ersparnisse und Erträge aus dieser Investition dienen später zur Rückzahlung der Hypothek.

Vorteile:

- Zu Beginn geringere monatliche Belastungen, was die Tragbarkeit Ihrer Finanzierung erleichtern kann.

- Möglichkeit, Zinsen oder Renditen auf das angesparte Kapital zu erzielen.

Nachteile:

- Hohe Zinskosten, da die Hypothekarsumme während der Laufzeit nicht abnimmt.

Monatliche Kosten einer Hypothek über CHF 1’200’000

Die monatlichen Kosten einer Hypothek sind entscheidend für die Berechnung der Tragbarkeit und die Festlegung des erforderlichen Mindesteinkommens. Diese Kosten setzen sich zusammen aus den Unterhalts- und Nebenkosten der Immobilie, den Zinsen und, falls zutreffend, der Amortisation.

Um dies zu verdeutlichen, zeigen wir Ihnen anhand eines Beispiels, wie hoch die monatliche Belastung einer Hypothek für eine Immobilie im Wert von CHF 1’200’000 bei unterschiedlichen Belehnungsgraden ausfallen kann.

Ausgangssituation des Berechnungsbeispiels

Die genauen monatlichen Kosten werden von einer Vielzahl von Faktoren beeinflusst. Für unsere Beispielrechnung gehen wir von folgender Ausgangslage aus:

Kaufpreis der Immobilie

In unserem Beispiel liegt der Kaufpreis der Immobilie bei CHF 1’200’000. Dieser Betrag enthält jedoch keine zusätzlichen Nebenkosten wie beispielsweise Maklergebühren oder andere Kaufnebenkosten.

Amortisation

In unserem Beispiel erfolgt die Amortisation der ersten Hypothek indirekt. Um den Einfluss der Belehnung deutlicher herauszustellen, analysieren wir Belehnungen von 65%, 70% und 80%. Für die zweite Hypothek wird eine jährliche Amortisation von 1% der Hypothekarsumme berücksichtigt.

Hypothekarmodell & Zinsen

Wir haben uns für ein sehr häufig gewähltes Hypothekarmodell entschieden: Die Festhypothek. Wir rechnen mit einer Fixzinslaufzeit von 2 Jahren. Die Zinsen wurden entsprechend der aktuellen Marktlage auf 1,2550% festgelegt.

Unterhalts- und Nebenkosten

Für die Unterhalts- und Nebenkosten der Immobilie können Sie etwa 1 % des Immobilienpreises veranschlagen. Diese Kosten umfassen Ausgaben wie Versicherungen, Strom, Heizung und weitere ähnliche Posten.

Beispiel: Monatliche Kosten & Mindesteinkommen

In unserer Vergleichstabelle präsentieren wir die potenziellen monatlichen Kosten für verschiedene Belehnungen (65%, 70% und 80%).

Darüber hinaus zeigen wir Ihnen, welches monatliche Bruttoeinkommen erforderlich ist, um diese Hypothek tragbar zu machen.

Vergleichstabelle Kosten je nach Belehnung*

| Belehnung 65% | Belehnung 70% | Belehnung 80% | |

|---|---|---|---|

| Unterhalts- & Nebenkosten | CHF 1’000.000 | CHF 1’000.000 | CHF 1’000.000 |

| Zinskosten | CHF 725.40 | CHF 781.20 | CHF 892.80 |

| Amortisation | CHF 0.00 | CHF 50.00 | CHF 150.00 |

| Gesamtkosten pro Monat | CHF 1’725.40 | CHF 1’831.20 | CHF 2’042.80 |

| Mindesteinkommen pro Monat | CHF 5’228.48 | CHF 5’549.09 | CHF 6’190.30 |

*Dies ist nur ein Rechenbeispiel und keine verbindliche Finanzierungszusage bzw. kein verbindliches Angebot. Der angeführte Zinssatz versteht sich nur als Richtwert. Der Zinssatz kann sich jederzeit ändern. Für ein offizielles Angebot bitten wir Sie, über unser Finanzierungsformular eine Anfrage abzusenden.

Die passende Hypothek über CHF 1’200’000 finden

Da die Konditionen für Hypotheken je nach Bank stark variieren, ist es ratsam, immer einen umfassenden und professionellen Hypothekenvergleich durchführen zu lassen.

Sie können Ihren Hypothekenvergleich ganz bequem und unkompliziert über unser Online-Formular in nur wenigen Minuten anfordern.

Online anfragen in nur 4 Minuten

Sie fordern online Ihre Offerte bei uns an. Unsere Experten prüfen Ihre Angaben und kontaktieren Sie bei Rückfragen.

Je genauer wir Ihre Bedürfnisse kennen, desto besser können wir unsere Offerte auf Sie abstimmen.

Offerten erhalten

Wir fordern aufgrund Ihrer Angaben passend zu Ihrer individuellen Situation Offerten von verschiedenen Partnerbanken an, überprüfen diese und verhandeln die Konditionen für Sie.

Lehnen Sie sich zurück, unsere Experten wissen, was zu tun ist.

Kostenlos vergleichen & profitieren

Unsere unabhängigen Experten vergleichen im Anschluss mit Ihnen die Offerten und informieren Sie über die jeweiligen Vor- und Nachteile.

Entscheiden Sie ohne Druck, ob Sie unser Angebot nutzen möchten.

Offerte jetzt anfordern

Wir bieten Ihnen die passende Hypothek über CHF 1’200’000.

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Der Autor

Clara Schönlechner

Hypothekarspezialistin & Bloggerin

Als Spezialistin für Hypotheken und Ablösungen unterstützt Clara Schönlechner seit 2021 unser Team. Privat ist Sie noch als Reisebloggerin aktiv.